汽车音响行业有哪些(汽车音响行业研究)

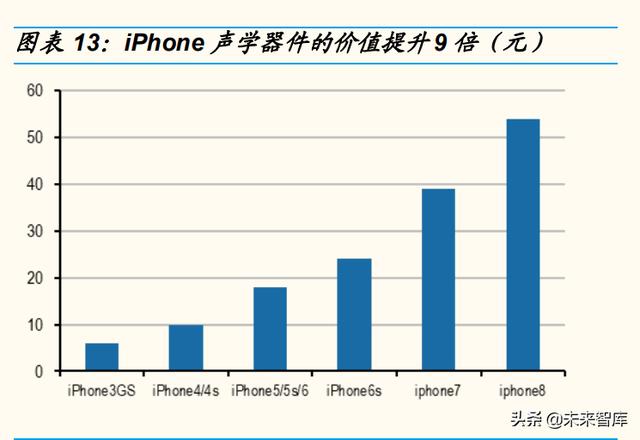

汽车音响行业有哪些(汽车音响行业研究)我们通过复盘消费电子声学赛道的升级发现:(1)在智能手机快速渗透的 09- 13 年,市值最大、股价涨幅最大、业绩增长最快的是声学赛道的歌尔股份,其 4 年时间收入从 11 亿做到 100 亿元。(2)歌尔股份业绩高增长的原因:智能手 机和苹果手机复合 50%以上的增长;声学赛道价值量 9 倍成长;国产替代,份 额逐步提升。跟当前汽车音响行业的逻辑非常类似。(3)虽然在消费电子行业 声学赛道相对较早升级减缓(相比摄像头领域),但当前汽车音响领域处于升级 的初期阶段(当前单车平均仅 4-6 个扬声器,价值量 100-200 元),价值量升级 空间广阔(可展望 1000-2000 元),跟 09 年左右的消费电子声学赛道的升级类 似。 随着音响系统升级,音响系 统的单车价值量从原有 4-6 个扬声器配臵的 100-150 元提升至 1500 元左 右(12 个扬声器 功放 低音炮 AVAS),

(报告出品方/作者:国金证券,陈传红、邱长伟、薛少龙)

一、汽车音响迎来升级,单车价值量 10 倍成长1.1 新能源车内卷增配,汽车音响升级

汽车音响系统构成:扬声器、功放、AVAS 等。一套完整的音响系统由主 机、扬声器(包括低频、中频、高频、全频、低音炮等)、功放(连接主机 和扬声器,将音频信号进行选择和预处理,实现音频信号放大并提升音质)、 AVAS(汽车声学警报系统,电动车上用来警示行人)等。

1.2 新能源车内卷增配,把音响作为卖点,扬声器数量增加 3-5 倍

新能源车内卷增配,把音响作为卖点,扬声器数量增加 3-5 倍。智能电动 化大浪潮下,新势力普遍在配臵方面寻求差异化的卖点吸引消费者,音响 系统作为消费者易感知的配臵,成为新势力车型的重要卖点之一(典型的 如蔚来、华为等)。从扬声器搭载数量上更容易感受到音响系统的升级:以 燃油车为例,畅销车型丰田卡罗拉配臵 4-6 个扬声器,高端车型如奔驰 S 级配臵 15 个扬声器并可选配 31 个扬声器(7.67 万元)。而新势力推出的 车型扬声器配臵数量普遍在 8-12 个,部分车型扬声器数量达 20 个以上 (如特斯拉 Model X、蔚来 ET7/ET5、问界 M5 等);从而带动传统势力推 出的新车型扬声器数量也明显增长,部分车型标配扬声器数量在 12 个左右。

音响配臵升级,增加独立功放、低音炮、头枕音响等产品。新能源车扬声 器升级仅是表观指标,随着对音质的提升和扬声器数量的提升,需要新增 功放、低音炮等配臵才能达到比较好的音效,此外还有头枕音响(如长安 UNI-K)等高级配臵。过去中低配臵的车型,功放集成于主机内;主机厂 对音质要求提升,需要配备独立的功放。功放分为数字功放和模拟功放, 数字功放相较于传统模拟功放具有稳定性高、抗干扰能力强、失真小、噪 音低、动态范围大等特点。数字功放系统中内臵 DSP 处理器,对整车声场、 相位、均衡及声像等方面进行调整,提升声音输出品质,配合声学信号处 理算法,数字功放产品可实现更多的拓展功能,是提升音质必备的配臵。

1.3 单车价值量从 150 元到 1500 元,10 倍增长

随着音响系统升级,音响系 统的单车价值量从原有 4-6 个扬声器配臵的 100-150 元提升至 1500 元左 右(12 个扬声器 功放 低音炮 AVAS),价值量 10 倍增长。

二、面对汽车音响行业,市场最关注的问题:音响升级速度会有多快? 如何看待功放产品新的竞争者如汽车电子、消费电子公司?我们通过复盘消费电子声学赛道的升级发现:(1)在智能手机快速渗透的 09- 13 年,市值最大、股价涨幅最大、业绩增长最快的是声学赛道的歌尔股份,其 4 年时间收入从 11 亿做到 100 亿元。(2)歌尔股份业绩高增长的原因:智能手 机和苹果手机复合 50%以上的增长;声学赛道价值量 9 倍成长;国产替代,份 额逐步提升。跟当前汽车音响行业的逻辑非常类似。(3)虽然在消费电子行业 声学赛道相对较早升级减缓(相比摄像头领域),但当前汽车音响领域处于升级 的初期阶段(当前单车平均仅 4-6 个扬声器,价值量 100-200 元),价值量升级 空间广阔(可展望 1000-2000 元),跟 09 年左右的消费电子声学赛道的升级类 似。

我们通过分析车载音响竞争者,发现:(1)车载音响供应商中,白牌厂商优于 品牌厂商。主要是:品牌厂商研发、营销费用高,且出货量不大,比较容易亏 损;品牌音响具有较强消费黏性,市占率天花板明显,只能通过并购不断扩大 份额;(2)车载音响行业国产替代加速。新的电子电气架构实现软硬件分离, 白牌音响通过较好的性价比侵蚀品牌音响的份额;白牌音响属于典型的制造业, 盈利稳定,且国产供应商具备较强的优势,优秀的企业市占率可以不断提升。 我们通过分析潜在的竞争者(汽车电子和消费电子公司)等,发现:(1)消费 电子公司 2010 年之前就开始进入车载音响领域,但目前看收入规模很小,如 漫步者 2006 年进入汽车领域,2020 年收入仅 2000 万左右,且多为后装市场; (2)车载音响进入壁垒较高,前装市场尤其高,主要是:车规级壁垒、客户开 拓壁垒。(3)功放从产品属性上虽然偏汽车电子,但功放前十大品牌基本都是 音响公司,很少有汽车电子和消费电子公司;功放产品需要精通扬声器的性能 特征和音频处理技术。

我们梳理特斯拉音响系统,发现:(1)音响系统会配套电子电气架构进行升级, 特斯拉早在 2012 年就采用独立功放的方案,并采用软硬分离的解决方案,扬 声器、功放、调音分别采用不同的供应商;(2)特斯拉最新一代 MCU3 中,功 放和音频处理被集成到域控制器中,其他厂家是否跟随有待观察。

2.1 消费电子声学复盘:声学价值量成长 9 倍,大牛股歌尔 4 年收入 10倍增长

2.1.1 09-13 年歌尔股份股价上涨 5 倍,市值领先

09-13 年市值最大和涨幅最大的消费电子公司是声学赛道的歌尔股份。 2009-2013 年,声学赛道的两家公司歌尔股份和瑞声科技表现最为突出, 主要体现在:(1)2013 年末在消费电子领域市值最大,且与第三第四名市 值差距较大;(2)2009 年底到 2013 年底,歌尔股份和瑞声科技的涨幅较 大,涨幅分别为 569%和 224%。

2.1.2 业绩高增长,4 年时间收入从 11 亿元做到 100 亿元

股价涨幅背后是业绩高增长。09-13 年,歌尔股份收入从 11 亿元增长到 100 亿元,复合增速 73%;归母净利润从 1 亿元提升至 13 亿元,复合增 速 90%。09-13 年,瑞声科技收入从 22 亿元增长到 82 亿元,复合增速 38%;归母净利润从 6 亿元提升至 26 亿元,复合增速 43%。

2.1.3 声学器件升级,价值量 9 倍成长,叠加智能手机高增速&国产替代

业绩高增长原因:

数量提升 产品升级,声学器件价值量 9 倍成长。声光 电属于消费者感知比较明显的领域,声学也是智能手机率先升级的赛道, 升级的思路是体积更小、性能更好、音质更好(如 HiFi 立体声)。 麦克风:从传统的 ECM 升级为 MEMS 麦克风,并且 MEMS 麦克风的数量 从 1 个提升到 4 个; 扬声器:从单个 Speaker 升级为 Speaker box; 受话器:从单个 Receiver 升级成 Receiver module 甚至 Receiver box。

智能手机出货量快速增长。09-13 年,全球智能手机渗 透率快速提升,从 2009 年的 14%提升到 56%,全球智能手机出货量复合 增速为 55%,iPhone 手机出货量复合增速为 57%。

零部件的国产化。由于外资的零部件公司较难满足苹果 对于供应链降本、快速迭代、产能配套的较高要求,国产零部件公司在这 些方面的优势凸显出来,持续替代外资零部件公司的份额。以 MEMS 麦克 风为例,外资龙头供应商楼氏电子的份额从 2011 年的 67%下降至 2020 年 的 32%,而歌尔股份的份额从 2011 年的 3%提升至 2020 年的 33%。从四 家声学公司的收入也可以观察到,国内供应商歌尔和瑞声收入快速增长, 并超越美律、楼氏等外资供应商。(报告来源:未来智库)

对比智能手机渗透曲线,新能源车渗透率还处于初期阶段。智能手机渗透 率 2007 年突破 10%,此后渗透率快速提升;我们预计 2022 年全球新能源 车销量超过 1000 万辆,渗透率将突破 10%大关,目前新能源车渗透率还 处于初期阶段,同样音响系统的升级也尚处于初级阶段,未来提升空间较 大。

3.1 品牌商:盈利欠佳,需要不断收购提升市占率

汽车音响主要分为两大类:品牌音响和白牌音响,其中品牌音响的典型代 表为:哈曼卡顿、丹拿、B&O、B&W 宝华伟健、BOSE 等;白牌音响主要 客户为车企(直接给车企供音响,没有品牌 Logo)和品牌音响(为品牌音 响提供扬声器等产品,贴品牌商的 Logo),典型代表为上声电子、普瑞姆、 丰达电机、吉林航盛等。

汽车音响品牌商盈利欠佳。以披露财务数据的汽车音响公司作为分析的基 础,哈曼收入规模较大(2015-2016 年收入规模在 60-70 亿元之间),其营 业利润率为 7%-10%(2015-2016 年数据),相对较好。但丹拿、B&O 等 收入规模较小的公司盈利能力欠佳,B&O 收入规模在 20-30 亿元左右 (2016-2020 年),2016-2019 年营业利润率在-5%和 5%之间,2020 年营 业利润率下滑至-15%;丹拿(2014 年被歌尔股份收购)2016-2019 年收 入规模在 3-4 亿左右,处于严重亏损状态。反观白牌企业,如丰达电机、 上声电子,盈利较为稳健,营业利润率分别维持在 6%和 8%左右。

汽车音响品牌商盈利欠佳的原因:

销量难以成规模。以中国市场为例,根 据汽车之家的数据,包括 B&O、BOSE、丹拿等在内的热门音响品牌车型 数量占比仅为 9.5%,同时考虑到这些热门音响品牌主要搭载于 30 万以上 的车型,若按照销量计算,占比将远低于 10%。

销售费用和研发费用较高。以白牌厂商 上声电子和品牌厂商 B&O 对比,B&O 的毛利率约为 40%,高于上声电子 的 28%;但 B&O 的销售费用率约为 25%-35%,远高于上声电子的 3%- 4%;B&O 的研发费用率约为 12%-14%,远高于上声电子的 4%-6%。

品牌音响:单一品牌存在销量天花板,并购是扩大份额的主要途径。品牌 音响一般具备较高的消费黏性,扩大份额主要通过并购。典型的如哈曼国 际和 Sound United,通过不断的并购扩大收入规模和市场份额。这些品牌 音响企业愿意被并购,也表明他们在单一品牌销量有限的情况下容易陷入 亏损(典型的如 B&O 和丹拿等)。

3.2 白牌商:盈利稳定,市占率天花板高,国产替代空间大

白牌音响:盈利稳定,国产供应商通过性价比提升市占率。白牌音响企业, 则为典型的制造业,盈利较为稳定;同时国产供应商同样展现出国产制造 业的性价比优势,并不断抢占外资白牌企业的份额(如普瑞姆、丰达机电 等)。

新能源车追求降本,白牌商替代品牌商。造车新势力在追求品质的同时极 力追求降低成本,采用白牌音响成本降低显著,白牌音响成本普遍比品牌 音响低 20%-50%以上(部分 BOSE 的扬声器即采购的上声电子的产品, 另外以品牌商 B&O 为例,收入的 25%-35%花在了营销/销售上)。

3.3 软硬件解耦:加速国内硬件厂商替代品牌商

从传统汽车到智能汽车,电子 电气架构变化是最重要的核心变化,电子电气架构从分布式走向集中式。 在智能车上,主机厂希望自己掌握软件算法,定义音响系统的各种场景模 式声效等,比如特斯拉可以调整声源中心位臵、定义不同的智能座舱场景 模式,而对硬件的需求转变为“即插即用”的白牌音响。在燃油车时代, 集成功放(集成在主机中)需要主机厂开放 CAN总线通讯协议,而主机厂 出于通讯安全等的角度考虑,不愿意开放 CAN通信协议给国内功放厂家。 而新势力采用全新的电子电气架构,功放变为“即插即用”的硬件,白牌 商的功放、AVAS 等产品得以有机会进入新势力的供应体系。

4.1 车载扬声器:上声电子等已经展现竞争优势,消费电子企业较难进入

车载扬声器涉及电磁学、震动、声学等领域,评价指标较多。车载扬声器 主要为动圈式扬声器,由振动系统、磁路系统以及辅助系统三个部分组成, 工作原理涉及电磁学、振动、声学、热学等多个物理领域,衡量扬声器品 质的性能指标包括额定功率、额定阻抗、谐振频率、频率响应范围、Qts (总品质因数值,反映扬声器单元的瞬态响应好坏)、指向性、灵敏度、失 真等关键性能指标。

车载扬声器的磁路方面基本没有技术差距,其主要区别体现在振膜材料、 形状研制和分音器(对声音平衡度的设计理念)三个方面。

衡量一个扬声器好坏的关键在于额定抗阻、频响范围、灵敏度、额定功率 等。

额定阻抗:表示音箱扬声器输入信号的电压和电流的比值,通常来说, 额定阻抗越大产品越好;

频响范围:是音箱能播放的频率范围,一般来说,频响范围宽的音箱 音质更好一些;

灵敏度:不是越高越好,通常情况下,音箱的灵敏程度的提高常常是 通过牺牲失真度为代价的,所以对音箱灵敏程度的要求也不应该太高;

额定功率:表示在额定频率范围内给扬声器一个规定了波形的持续模 拟信号,在有一定时间间隔并重复一定次数后,音箱的扬声器不发生 任何损坏时的最大电功率,通常来说,额定功率越大产品越好;

车载扬声器市场已经充分竞争,上声电子已经展现出竞争优势。在车载扬 声器领域,上声电子全球份额 12%左右,国内份额 20%左右,证明公司的 产品具备较强的竞争力。公司毛利率约 28%,净利率约 8%,盈利能力好。

消费电子的汽车业务收入不高,存在较强进入壁垒。部分消费电子声学公 司也拓展了汽车音响领域,但总体收入体量不大。以漫步者和惠威科技为 例,其汽车音响领域的收入在 1000-2000 万左右,收入体量较小。而歌尔 股份则是通过收购丹拿进入汽车音响领域(如若壁垒不高,则无需通过收 购方式进入汽车领域),且收购后丹拿收入规模和利润并无显著提升。

漫步者等家用音响、消费电子音响公司,汽车音响收入规模没有做大,且 主要做后装市场,表明汽车音响前装市场进入壁垒较高。2006 年漫步者多 媒体音响收入就达到 4.7 亿元,规模相对较大,同年公司也正式进入汽车 音响领域,意图拓展新的领域。到 2020 年,公司汽车音响收入仅达到 2000 万元左右,而后来拓展的耳机业务从 2007 年的 1000 万元左右,提 升到 2020 年的 12 亿元。同时,漫步者汽车音响主要集中在后装市场,表 明进入汽车音响前装市场的壁垒相对较高。

消费电子进入车载扬声器的壁垒:市场空间、行业认证、客户资源。

传统车载扬声器市场空间小于消费电子:手机声学市场空间:按照年出货量 10 亿 、单机价值量 50 元测算,全球市场空间约 500 亿元,考虑平板、电脑等市 场则空间更大;车载扬声器市场空间:按照全球 1 亿辆车、传统燃油车单车价 值量 100-200 元测算,市场空间约为 100-200 亿元。在汽车音响系统升级之前, 市场空间尚未打开,不如手机声学市场空间大。

车规级认证壁垒:达到汽车标准需获得可靠性标准 AEC-Q 系列、质量管理标 准 ISO/TS16949 认证,汽车行业对故障率的要求更为严苛。以车载芯片为例, 车厂对故障率的基本要求是个位数 PPM(百万分之一)量级,大部分车厂要求 到 PPB(十亿分之一)量级,相比之下,工业级芯片的故障率要求为小于百万 分之一,而消费类芯片的故障率要求仅为小于千分之三。

客户开拓壁垒:一般而言,进入自主品牌供应链相对容易,但进入德系、日系 供应链,对产品质量、管理体系等都有更高的要求,而且车企也不轻易更换供 应商,对新进入的消费电子企业有一定的挑战。

4.2 功放:声学 KnowHow、专利、芯片等壁垒,不惧新进入者

汽车音响升级,市场空间扩大 5-10 倍。在新能源车对汽车音响音质提升和 新的电子电气架构软硬件解耦的背景下,催生出独立功放、AVAS 等市场, 按照单车价值量 1000 元、全球 1 亿辆车测算,市场空间约 1000 亿元,是 传统车载扬声器市场的 5-10 倍,或将吸引更多的新进入者进入该领域。

在车载功放市场,(潜在)竞争者可以分为四类:(1)以上声电子为代表的 车载扬声器公司;(2)以哈曼为代表的车载品牌音响企业;(3)以德赛西 威为代表的汽车电子公司;(4)以歌尔为代表的消费电子声学零部件公司。

从结果上看:功放前十大品牌基本都是音响公司,几乎没有新进入的汽车 电子和消费电子声学的公司(除索尼以外)。从市场空间的角度看,功放应 用场景不仅限于汽车,还广泛应用在舞台音响、AV 音箱、Hi-Fi 音响、家 庭影院音响等领域,不存在因为市场空间太小而不值得进入的问题。而从 结果来看,鲜有汽车电子和消费电子公司在音响领域做大,说明对于这类 新进入者存在较高的壁垒。

功放和普通的汽车电子器件不同,需要精通扬声器的性能特征和音频处理 技术。以上声电子为例,公司在整车音效设计、声学信号处理、数字化扬 声器系统等领域积累了较多的技术和专利,已形成较高的技术壁垒。

上声电子较早进行数字化扬声器开发,并在芯片领域取得突破。公司自 2009 年开始对数字化扬声器系统技术进行研发,于 2013 年实现对过采样、 噪声整形、误差动态校正等多组核心算法的技术突破,并于 2014 年完成 数字化扬声器 SoC 芯片中编码芯片的样片研制,目前编码芯片已完成各项 技术验证,可实现量产流片。自 2015 年开始公司持续进行数字化扬声器 SoC 芯片中数字功放芯片的开发,并不断对芯片样片进行排查和改进设计, 以改善其性能,目前最新版本的数字功放芯片已通过公司内部的指标测试 及环境测试,基本达到应用条件。

4.3 特斯拉最新一代域控制器集成功放

特斯拉的 Media Control Unit,简称 MCU,经历了 MCU1 和 MCU2, 2021 年底迎来 MCU3 升级,搭载 AMD Ryzen 芯片,2021 年 11 月开始在 美国和国内交付。

原特斯拉音响系统:独立功放(外资供应商) 扬声器(上声电子) 调音 软件等(B&O)。在原 Model X 和 Model S 中,音响系统最早是 S1nn 设 计研发,被集成在特斯拉的 MCU 中,运用 DSP 处理器控制音效并使得设 计者可以灵活的给车上的每个喇叭调音,功放(Amplifier)位于 MCU 的背 面。扬声器(Speakers)是由上声电子提供,FM,FM HD 和 AM 调音模 块(Tuner module)是由松下提供(MCU2 中取消该模块)。特斯拉的音 频工程师来自 B&O 和其他公司,采购市场上最好的扬声器和功放,并进行 调音和软件设计。

最新一代域控制器,特斯拉将功放等集成到 MCU 中。特斯拉 MCU3 的音 频系统选用两颗 ADI 的 SHARC 高性能浮点型 ADSP,型号分别为 SC587W 和 AD21584,其中 AD21584 用于主动道路降噪功能运算, SC587W 带 ARM Cortex-A5 还搭配两颗 RAM。AMP 功放部分为 3 颗 4 通道输出 Class D,功放正上方 6 组电感用于 Class D 输出滤波,支持 12 通 道输出,音响功率 960 W,共 22 个扬声器,独立功放也集成到了 MCU里。

五、上声电子:汽车声学赛道中的优秀龙头5.1 深耕车载扬声器 30 多年,全球市占率 12%

上声电子成立于 1992 年 6 月, 主营车载扬声器系统及功放、AVAS 产品(电动车声学警告系统),前身是 一家成立于 1975 年的乡镇企业“吴县无线电元件一厂”。在车载扬声器领 域,公司全球份额 12%左右,国内份额 20%左右,证明公司的产品具备较 强的竞争力。公司毛利率约 28%,净利率约 8%,盈利能力好。

5.2 功放等产品放量,单车价值量从 200 元提升至 1000-2000 元

2021 年上 半年车载功放产品销量 5 万只,同比增长 222%,实现快速放量(2019 年 全年销量 2 万台);受益于新能源汽车销量的高速增长,公司 AVAS 产品产 销量分别为 29.97 万只和 29.86 万只,同比分别增长 217%和 241%。功放 等产品的放量,助推公司单车价值从 200 元左右提升至 1000-2000 元。(报告来源:未来智库)

5.3 拿下大量新势力项目,有望实现量价提升

公司车载扬声器产品全球市占 率高,涵盖了大部分高端主机厂包括 Bose 音响(博士视听)等。根据公 司招股书披露(2021 年 4 月披露),公司的客户包括:大众集团(包括其 下属子公司奥迪公司、宾利汽车等)、福特集团、通用集团、博士视听、标 致雪铁龙、特斯拉、上汽集团、上汽大众、上汽通用、东风汽车、长城汽 车、奇瑞汽车、吉利控股、蔚来汽车、威马汽车。另外,公司 2021 年中 报披露,公司已获得比亚迪、蔚来汽车、特斯拉、戴姆勒、零跑、理想以 及华为金康等知名汽车制造厂商的多个车系的新项目定点信。公司单车价 值量提升,配合新增订单,有望实现较大弹性。

5.4 智能座舱优质标的,量价齐升收入弹性大

随着智能座舱升级,主机厂对 音响系统的要求提升,带动音响系统从 200-300 元提升至 1000-2000 元。 公司本身质地优秀,在车载扬声器领域市占率高(国内 20%、全球 13%), 并且功放、低音炮等产品放量,带动单车配套价值量从 200 元左右(只提 供扬声器)提升至 1500 元左右(提供整个音响系统硬件)。并且公司在新 势力中份额较高,进入了绝大多数新势力(如特斯拉、蔚来、理想、威马、 零跑、华为等)和传统车企(如比亚迪等)的供应体系,将享受产品量价 齐升带来的较大收入弹性。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。